【美容師の源泉徴収】請求書作成時に知っておくべきポイントと計算方法

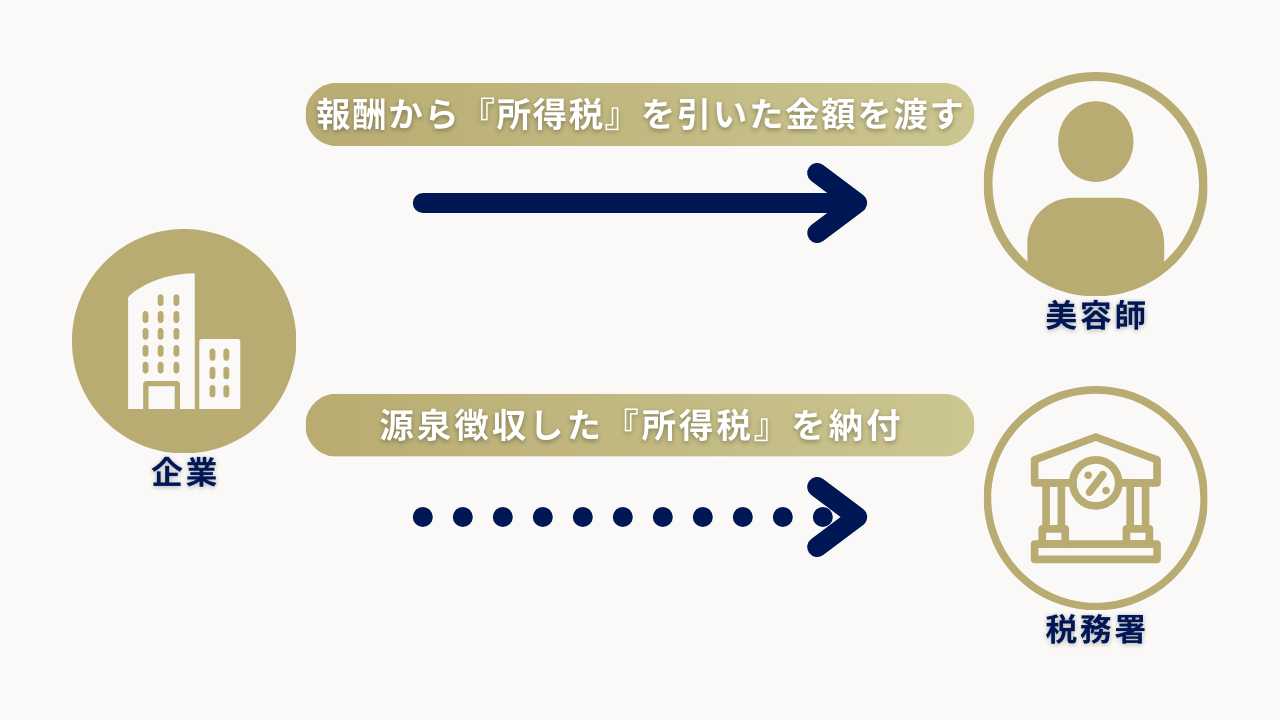

源泉徴収とは、特定の所得に対して支払者が所得税をあらかじめ徴収し、国に納付する制度です。

美容師の皆さんが、正社員であれフリーランスであれ、源泉徴収の対象となる場合、請求書にその源泉徴収額を記載する必要があります。

特にサロンオーナーの方にとっても、この処理は重要で、人を雇用したりフリーランス美容師と契約するうえで知っておく必要のある知識です。

本記事では、美容師向けに源泉徴収の基本知識や計算方法、請求書への源泉徴収額の正しい書き方について寄せられる質問をもとに詳しく解説します。

また、インボイス制度の導入に伴う変更点や注意点についても取り上げ、美容業界における影響にも触れていきます。この記事を読み、源泉徴収に関する理解を深め、今後の業務に役立ててください。

※「源泉徴収票をもらったけれど、確定申告をどうすればいいかわからない」と悩んでいる場合は、以下の記事を参考にしてください。

▶ 美容師のための確定申告ガイド

【2026年版|美容師の確定申告】経費はどこまで?勘定科目リストと「面倒」から解放される方法 | salon.【…

美容師の確定申告やり方ガイド2026年版。フリーランスの経費はどこまで落ちる?シザーや衣装代、スタバ代の勘定科目を○×表で解説。インボイス対応や領収書がない時の対処法…

- 請求書に源泉徴収額の記載は必須?美容師が知っておくべきポイント

- 美容師にとってのメリット!請求書に源泉徴収額を記載する理由

- 源泉徴収の対象業務とは?美容師が知っておくべき業務範囲

- 美容師が知っておくべき源泉徴収額の計算方法

- 美容師が知っておくべき源泉徴収税の納税方法と期限

- インボイス制度でどう変わる?源泉徴収額の記載方法と影響

- 美容師の源泉徴収と請求書作成に関するQ&A

- まとめ

請求書に源泉徴収額の記載は必須?美容師が知っておくべきポイント

請求書に源泉徴収額を記載することは、所得税法上の義務ではありません。

所得税法第6条では、源泉徴収の義務は「報酬を支払う側」にあると定められています。

つまり、所得税の徴収と納付は、報酬を支払う側の責任で行われるものであり、報酬を受け取る側が必ずしも請求書に源泉徴収額を記載する必要はありません。

この仕組みを簡単に言えば「納税が必要な際、報酬の支払者が代わりに所得税を納める」と考えるとわかりやすいでしょう。

特にフリーランスやサロンオーナーの美容師は、この仕組みを理解し、適切に対応することが重要です。

源泉徴収額を請求書に記載するかどうかは美容師次第

請求書に源泉徴収額を記載するかは、請求する側の判断に委ねられます。もし請求する報酬が源泉徴収の対象であれば、支払先が源泉徴収額を差し引いた金額を実際に支払うことになります。

計算式としては以下の通りです:

支払額(請求額)ー源泉徴収額=実際の報酬額

たとえば、フリーランスの美容師が請求書を発行する際、源泉徴収額を記載するかどうかは美容師自身の判断に任されます。しかし、取引先が源泉徴収を行う場合、契約時や最初の請求書作成時に源泉徴収額を記載しておくことが一般的です。これにより、誤解やトラブルを避けることができます。

サロンオーナーやフリーランスの美容師は、このルールをしっかり理解し、状況に応じて適切に対応することが求められます。

美容師にとってのメリット!請求書に源泉徴収額を記載する理由

請求書に源泉徴収額を記載することには、支払う側である企業やサロンオーナー、そして支払いを受け取る側である美容師、特にフリーランスや個人事業主にとって、多くのメリットがあります。

企業やサロンオーナーのメリット

企業やサロンオーナーにとって、請求書に源泉徴収額が記載されていることで、実際に支払う報酬額(源泉徴収額を差し引いた金額)が明確になります。

これにより、会計業務がスムーズになり、支払いミスやトラブルを防ぐことができます。

特に複数の美容師に報酬を支払う場合、源泉徴収額が請求書に記載されていると、全体の支払い管理が容易になります。

美容師やフリーランスのメリット

一方、支払いを受け取る美容師やフリーランスにとっても、源泉徴収額が請求書に記載されていることは大きなメリットです。

事前に源泉徴収額を確認することで、入金された金額に間違いがないかをチェックしやすくなります。

また、源泉徴収額が記載された請求書は、自身の税務処理にも役立ちます。特に確定申告の際には、源泉徴収額を正確に把握しておくことが求められるため、後々の手続きがスムーズになります。

このように、請求書に源泉徴収額を記載することは、企業側と美容師側の双方にとって、業務を効率化し、正確な税務処理を行うための重要な処理となります。

源泉徴収の対象業務とは?美容師が知っておくべき業務範囲

美容師やサロンオーナーがフリーランスや業務委託で仕事を受ける場合、報酬に対して源泉徴収が適用される業務がいくつかあります。

どの業務が源泉徴収の対象になるかを正しく理解しておくことは、税務処理を円滑に進めるためにも重要です。

以下では、美容師に関連する範囲を中心に説明します。

美容師が関連する源泉徴収の対象となる範囲

美容師がフリーランスや業務委託として個人で活動する際、以下の業務が源泉徴収の対象となることがあります。

- 原稿料やデザイン料、講演料:美容師が記事の執筆や講習会の講師を担当する場合、これらの報酬は源泉徴収の対象です。例えば、業界誌に技術解説を執筆したり、セミナーで講演した際の報酬が該当します。

- 技術指導料:ヘアメイクの技術を他の美容師に指導したり、特定の技術講習を行った場合も、報酬は源泉徴収の対象です。特に、技術的な知識を教える業務が含まれる場合、源泉徴収が発生することがあります。

- 芸能やスポーツに関連する報酬:美容師がモデルやアーティストのヘアメイクを担当し、イベントやテレビ番組などに関わる場合、これらの報酬も源泉徴収が必要です。

なお、一部の報酬、例えば懸賞応募作品の賞金など、1回の支払いが50,000円以下であれば源泉徴収が適用されない場合もあります。

源泉徴収を行う際の注意点

源泉徴収の対象となるかどうかは、業務内容によって異なるため、取引先や業務の内容をよく確認しておく必要があります。

美容師やサロンオーナーに関連する具体的なケースを以下に示します。

Webデザイン事務所への発注時の注意点

美容師がサロンのウェブサイトや広告用デザインを依頼する場合、発注内容によって源泉徴収の対象かどうかが異なります。

- デザイン業務:ロゴデザインやウェブページのレイアウトなど、デザインに関する業務は源泉徴収の対象です。美容室のブランディングや販促物のデザインを依頼した場合も含まれます。

- コーディング業務:ウェブサイトのコーディングやプログラム作成、画像や音声データの処理は源泉徴収の対象外です。請求書を作成する際には、デザイン料とコーディング料を明確に分けて記載する必要があります。これにより、支払うべき税額が適正に計算されます。

士業との取引における源泉徴収の注意点

美容室やサロンが士業(弁護士、税理士、司法書士など)と契約する場合も、報酬に源泉徴収が適用されることがありますが、業務内容や職種によって異なります。

- 弁護士や税理士:美容室が弁護士や税理士と契約し、業務委託の報酬を支払う場合、これらの士業に対しては源泉徴収が適用されます。

- 行政書士:一方、行政書士に対する報酬は源泉徴収の対象外です。そのため、報酬の支払い時に源泉徴収が必要かどうか、業務内容をよく確認しておくことが重要です。

このように、美容師やサロンオーナーは、取引する業務の内容に応じて源泉徴収が必要かどうかを判断する必要があります。

特に、個人と法人、さらには業務の種類によって異なるので、取引先と事前に確認し、適切に処理しましょう。

美容師が知っておくべき源泉徴収額の計算方法

源泉徴収の計算方法は、請求額が100万円以下の場合と100万円を超える場合で異なります。

美容師として、特にフリーランスやサロンオーナーの皆さんが知っておくべき計算方法を、具体的な例を交えて解説します。

請求額が100万円以下の場合

請求額が100万円以下の場合、支払金額の10.21%が源泉徴収の税額となります。

以下は具体的な計算例です。

【例】50万円(税別)の報酬を支払う場合(原稿料や税理士費用など)

- 源泉徴収額の計算:

500,000円 × 0.1021 = 51,050円 - 実際に支払われる金額:

550,000円(報酬50万円の税込価格) – 51,050円 = 498,950円

出典:国税庁「No.2795 原稿料や講演料等を支払ったとき」

このように、100万円以下の場合は比較的シンプルに計算できます。

請求額が100万円を超える場合

請求額が100万円を超える場合、計算は少し複雑になります。

この場合、支払金額から100万円を引いた金額の20.42%に、固定額の10万2,100円を加えた金額が源泉徴収額となります。

【例】120万円(税別)の報酬を支払う場合(原稿料や弁護士費用など)

- 源泉徴収額の計算:

(1,200,000円 – 1,000,000円)× 0.2042 + 102,100円 = 142,940円(※1円未満の端数は切り捨て) - 実際に支払われる金額:

1,320,000円(報酬120万円の税込価格) – 142,940円 = 1,177,060円

この計算方法は、請求額が大きい場合に適用されますので、注意が必要です。

美容師が知っておくべき源泉徴収税の納税方法と期限

美容師として、特にサロンオーナーや経営者の方にとって、源泉徴収税を適切に納税することは非常に重要です。ここでは、源泉徴収税の納税方法と期限について詳しく解説します。

支払いを受け取る側の対応

美容師やフリーランスの場合、報酬が源泉徴収額を差し引いた状態で支払われた場合、特に追加の作業は必要ありません。確定申告の際に、源泉徴収された金額を申告書に反映させるだけでOKです。

もし、あなたが1年間に支払った「経費」や「控除(年金など)」を正しく申告すれば、天引きされていた源泉徴収税が戻ってくるケースが多いです。詳しいやり方は以下の記事をご覧ください。

▶ 確定申告で損をしないための経費・入力ガイド

【2026年版|美容師の確定申告】経費はどこまで?勘定科目リストと「面倒」から解放される方法 | salon.【…

美容師の確定申告やり方ガイド2026年版。フリーランスの経費はどこまで落ちる?シザーや衣装代、スタバ代の勘定科目を○×表で解説。インボイス対応や領収書がない時の対処法…

支払いを行う側の納税義務

一方、報酬を支払う側であるサロンオーナーや経営者は、預かった源泉徴収額を適切に納税する義務があります。納税方法にはいくつかの選択肢があり、経営者として自分に最適な方法を選ぶことが大切です。

- 現金納付:コンビニや税務署の窓口で現金で納付する方法です。

- キャッシュレス納付:e-taxを利用した「ダイレクト納付」や「インターネットバンキング」または「クレジットカード納付」や「スマホアプリ納付」といったキャッシュレス手段も利用できます。

これらの方法を活用することで、納税手続きをスムーズに行うことができます。

納税期限と特例措置

源泉徴収した所得税や復興特別所得税は、給与や報酬を支払った月の翌月10日までに納める必要があります。

しかし、サロンで常時10人未満の従業員を雇用している場合、半年ごとにまとめて納めることができる特例措置を利用することができます。

この特例を利用するには「源泉所得税の納期の特例の承認に関する申請書」を税務署に提出する必要があります。

出典:国税庁「No.2505 源泉所得税及び復興特別所得税の納付期限と納期の特例」

インボイス制度でどう変わる?源泉徴収額の記載方法と影響

2023年10月1日からインボイス制度が導入されました。

この制度は、消費税の納税額を正確に計算することを目的としており、所得税に関する源泉徴収額の記載方法には影響を与えませんが触れておきます。

インボイス制度の概要

インボイス制度は「適格請求書(インボイス)」と呼ばれる書類を発行・保管することで、仕入税額控除を受けられる仕組みです。

この制度の導入により、消費税の納税がより適正に行われるよう促進されます。

適格請求書の要件を満たしていない請求書や領収書では、原則として消費税の仕入税額控除が受けられなくなります。

源泉徴収額の記載に変更はなし

インボイス制度は消費税に関するものであるため、所得税に関わる源泉徴収額の記載方法には変更はありません。

美容師の皆さん、特にフリーランスやサロンオーナーの方は、インボイス制度により請求書の消費税の記載方法に注意が必要ですが、源泉徴収額については従来通りの方法で問題ありません。

したがって、インボイス制度が導入された後も、源泉徴収額の記載方法に変更はないため、これまで通りの方法で請求書を作成していただけます。

美容師の源泉徴収と請求書作成に関するQ&A

引かれた源泉徴収税、戻ってくるかもしれません

毎月の報酬から引かれている源泉徴収税は、確定申告をすることで「払いすぎた分」が戻ってくる(還付される)可能性があります。 「どうやって取り戻すの?」「経費はどこまで認められる?」と気になった方は、こちらの記事で具体的な手順をチェックしてください。

▶【最新版】美容師の確定申告やり方ガイドを見る

【2026年版|美容師の確定申告】経費はどこまで?勘定科目リストと「面倒」から解放される方法 | salon.【…

美容師の確定申告やり方ガイド2026年版。フリーランスの経費はどこまで落ちる?シザーや衣装代、スタバ代の勘定科目を○×表で解説。インボイス対応や領収書がない時の対処法…

まとめ

源泉徴収額を請求書に記載することは、個人事業主やフリーランスの美容師にとって義務ではありません。

しかし、請求書に源泉徴収額を記載することで、支払者の会計業務をスムーズにし、入金時や確定申告時に正確な金額を把握できるというメリットがあります。

また、請求書で税別記載を明確にすることで、源泉徴収額を抑え、税額負担を軽減することができる場合もあります。

源泉徴収額を計算する際には、報酬や経費など、源泉徴収の対象とならないものを含めないよう注意しましょう。正しい金額を確認し、適切に納税することで余計な税金を支払うリスクを回避できます。

美容師求人・転職なら、salon.(サロンドット)

salon.(サロンドット)は、美容師専門の求人・転職情報に特化した採用メディアです。

スタイリストやアシスタントの正社員求人はもちろん、業務委託やフリーランスなど柔軟な働き方に対応した美容室の求人情報を多数掲載。「自分に合ったサロンで働きたい」「職場の雰囲気を知ってから応募したい」と考える美容師に選ばれています。